Apesar do nome lembrar aposentadoria, a previdência privada nada mais é do que um tipo de investimento de médio ou longo prazo.

Na prática, o produto amplamente oferecido pelos bancos nas últimas décadas possui características especiais, mas sem fugir do que eles realmente são: fundos de investimento.

Quando você percebe que essa modalidade de investimento nada mais é do que uma aplicação financeira, fica mais fácil de entendê-la e descobrir se vale ou não a pena aplicar seu dinheiro.

A previdência privada como investimento

Ao escolher um plano em seu banco de preferência e confiança, você perceberá que seu dinheiro será investido pelo banco em um fundo de investimento. Geralmente há opção de escolha entre diferentes fundos, conforme o seu perfil: um fundo conservador, um moderado ou um agressivo.

Aqui nenhuma surpresa: o mais agressivo busca ganhos expressivos, acima dos demais investimentos e principalmente da inflação – correndo risco para tal; já o conservador busca não sofrer com surpresas desagradáveis – mas também não recebendo no futuro grandes rendimentos.

Esses fundos de investimento cobram uma taxa de administração anual, a qual é importante ficar atento e escolher aquele que cobra a menor taxa possível. Busque sempre algo abaixo de 1,5% a.a.

Outra característica das previdências é a taxa de saída, que geralmente é cobrada sobre o montante total aplicado caso o aplicador resolva resgatar a previdência antes de 3 anos. Fique sempre atento ao prazo e a taxa cobrada. Normalmente a cobrança é de 3% e vai caindo até o 36º mês, quando se torna isenta.

Uma diferença importante nas previdências em relação aos fundos comuns é que ocorre o débito mensal automático na conta corrente do aplicador – opção essa que também existe em alguns fundos mais elaborados. Sobre o assunto confira em nossa matéria: como criar o hábito de economizar dinheiro.

A segunda diferença que destacamos é a inexistência da cobrança de come cotas pela Receita Federal, que consome parte dos rendimentos no longo prazo.

As previdências privadas pensadas para aposentadoria

Como o verdadeiro objetivo da previdência privada (também chamada de complementar) é receber uma renda na aposentadoria, quando em tese deixaremos de trabalhar, vamos considerar algumas peculiaridades do produto.

Ela também é chamada de complementar por servir como um “aditivo” aos pagamentos que serão feitos pelo INSS, caso você contribua, obviamente. Para empregados formais ou servidores públicos, a contribuição é obrigatória, enquanto para empresários e autônomos, é facultativa.

O INSS possui hoje um teto máximo de pagamentos, na casa dos R$5.000,00 mensais. Como existem diversas regras e cálculos complexos para redução desse valor em favor da previdência social, ele é bastante reduzido na prática, caindo para menos de R$4.000,00 (considerando mesmo aqueles que contribuíram para receber o valor máximo).

Ou seja, se você possui uma renda muito superior a essa hoje e não investe nenhuma parte dela pensando no futuro, quando se aposentar sofrerá uma forte redução em seu padrão de vida. Para garantir que isso não ocorra, existe a opção da previdência privada que complementará sua renda e poderá até mesmo superior o que você recebe hoje em dia trabalhando.

A opção do resgate total, parcial e mensal por prazo determinado e indeterminado

Por ser semelhante a previdência oficial do INSS, mesmo sendo um fundo de investimento comum, foram criadas opções diferentes na hora de receber o dinheiro aplicado no futuro.

Se nos fundos existe apenas a opção de resgate total ou parcial, nas previdências o contribuinte escolhe outras maneiras de receber o valor. A mais utilizada é o recebimento mensal por prazo indeterminado. Ou seja, quando realizar a solicitação de resgate no futuro, receberá o valor aplicado em parcelas mensais até sua morte. O que sobrar fica para os herdeiros ou indicados na hora da contratação.

Vantagem no recebimento mensal por prazo indeterminado: a maior parte do capital continua aplicado recebendo juros, enquanto o aposentado recebe uma parcela que julgue suficiente para suas necessidades mensais.

Outra opção é do recebimento por prazo certo, o qual é estabelecido pelo próprio aplicador. A aposentadoria será paga em parcelas iguais durante o prazo combinado.

PGBL e VGBL

Para o aplicador comum, essas duas siglas podem causar um certo desconforto, pois normalmente não são explicadas de forma simples pelos gerentes que ofertam as previdências.

Elas significam Plano Gerador de Benefício Livre e Vida Gerador de Benefício Livre.

Os nomes em si não entregam as diferenças entre os planos, portanto é necessária uma explicação mais prática:

PGBL: indicada para quem realiza a declaração do imposto de renda completa. São pessoas que possuem uma renda significativamente grande e possuem muitas fontes de restituição para receber, como gastos com saúde, vários dependentes, etc. O motivo para a escolha de um PGBL é o incentivo que a Receita Federal da à previdência complementar, possibilitando que o valor contribuído nesse tipo de plano seja descontado na hora de pagar o imposto de renda. O limite é de 12% da renda.

Mas qual a vantagem do PGBL na prática?

A maior vantagem que podemos ter é a de poder postergar o pagamento do imposto de renda para a receita federal, de até 12% de nossa renda anual destinado-a ao PGBL.

Na prática, isso possibilitará que a parte que pagaríamos ao Governo todos os anos fique aplicada na previdência, rendendo juros durante todo o período, até resolvermos resgatar o valor aplicado. Nesse momento a Receita é cruel, cobrando imposto de renda sobre o valor total aplicado somado aos rendimentos. Mas ainda vale a pena.

VGBL: O plano mais “simples” é voltado para quem não tem interesse em abater o imposto de renda destinado à previdência ou àqueles que já possuem um plano PGBL (sim, você pode contratar quantas previdências quiser). Durante os anos em que o dinheiro fica aplicado e o aplicador vai fazendo os depósitos mensais, nada muda em relação ao PGBL. Porém, ao final do plano, será descontado o imposto de renda apenas sobre os rendimentos.

O que é a opção pelo regime Progressivo ou Regressivo

A Receita Federal dá uma espécie de “oportunidade” para que o aplicador escolha como será tributado no futuro. De forma diferente do que ocorre nos fundos de investimento, a previdência privada pode seguir duas tabelas distintas de tributação, a progressiva e a regressiva.

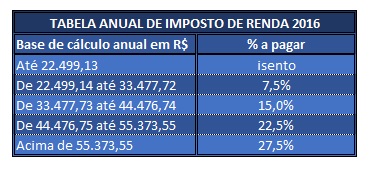

Tributação progressiva: Esse tipo de tributação é destinado àqueles que esperam utilizar os recursos aplicados na previdência em prazo menor do que 10 anos. É o modelo clássico, utilizado para todos os planos antes da criação da modalidade regressiva. Ela segue exatamente a mesma tabela de imposto de renda de pessoa física, que tributa por faixas de valor.

Quando optar pelo regime progressivo: caso você tenha certeza que irá utilizar os recursos aplicados em prazo inferior a 6 anos, a tributação progressiva costuma na maioria dos casos ser vantajosa. Também é indicada para quem contrata um plano de previdência com a expectativa de receber no máximo R$2.790,00 mensais (valor de referência hoje, ele é atualizado todos os anos), valor este sujeito a apenas 7,5% de imposto de renda.

Tributação regressiva: a segunda opção é mais moderna, buscando beneficiar o aplicador de longo prazo. Quando o prazo de resgate ultrapassa os 10 anos de contribuição, a alíquota de imposto de renda cai para 10%. Porém, caso os planos deem errado e o resgate seja feito em prazo inferior a 2 anos, a alíquota será de salgados 35%.

Quando a tributação regressiva vale a pena: nos casos em que o contribuinte realmente pretende usar o produto como aposentadoria, pensando em no futuro a regressiva é a melhor opção, pois 10% é uma alíquota bastante interessante. Ainda, aqueles que já possuem uma renda interessante e que desejam manter um padrão de vida similar no futuro graças ao produto, ela também é uma ótima opção, pois no progressivo a alíquota chega a 27,5% se a renda é acima de R$ 4.615,00 mensais.

Diferencial especial da previdência privada

Uma característica peculiar da previdência privada é a possibilidade de indicar qualquer beneficiário na hora da contratação, que inclusive poderá ser alterado posteriormente.

Essa é uma forma muito utilizada de deixar patrimônio para uma pessoa que o aplicador não quer que apareça em seu testamento ou que não seria beneficiada no processo de distribuição da herança.

É o caso de filhos não reconhecidos oficialmente, casos extraconjugais ou apenas a destinação para amigos ou pessoas importantes, sem ter que arcar com os custos de um testamento.

Lembramos que o benefício somente será pago caso o aplicador venha a falecer, não tratando-se de uma doação em vida.

Vale a pena fazer uma previdência privada?

Diante de tudo que explicamos sobre o produto, deve ter ficado claro que ele merece respeito e não é nenhum produto que o mercado oferece apenas para lucrar e bater metas.

Se você possui uma renda e abatimentos de imposto de renda que justificam fazer a declaração completa, é muito interessante e importante ter ao menos um plano de previdência PGBL. O imposto de renda que você deixará de contribuir hoje possibilitará acumular juros sobre juros até sua aposentadoria, além de que sobre todo o valor poderá incidir uma tributação de apenas 10%, contra os possíveis 24% em média que você pagaria anualmente à Receita.

Para quem está interessado apenas em acumular parte da renda pensando no futuro, o produto ainda é interessante, em especial para aqueles que não têm disciplina para guardar dinheiro todos os meses. Como o débito é automático em conta, é possível praticamente esquecer do produto e ver suas economias crescerem ano a ano.

Porém, existem sim opções melhores que a previdência e que podem ser mais rentáveis.

Como a previdência privada comum oferece benefícios restritos à quem opta pelo plano PGBL com tributação regressiva para o longo prazo, quem tem tempo para estudar e gerir sua própria carteira de investimentos, diversificando em várias opções, poderá juntar muito mais dinheiro para a aposentadoria, sem precisar pagar uma taxa de administração, por exemplo.

Nós do Em Alta temos ciência dos diferentes perfis de aplicador, desde o que assume não conseguir se disciplinar e poupar dinheiro todos os meses, quanto quem busca incansavelmente as melhores e mais rentáveis aplicações financeiras e informações do mercado financeiro.

Portanto a decisão de contratar ou não uma previdência privada dependerá mais do seu próprio perfil e objetivos, do que necessariamente de cálculos financeiros complexos.