Os títulos do tesouro nacional, ou mais popularmente, títulos públicos, nada mais são do que um tipo de investimento que pessoas físicas ou jurídicas podem fazer diretamente junto ao Governo.

Considerados um investimento de renda fixa – e talvez sejam de fato a modalidade que mais faz jus a tal nome – têm o objetivo de financiar o déficit orçamentário do país e o refinanciamento da própria dívida pública interna.

Como investir em títulos públicos

O mecanismo de compra e venda de títulos públicos é muito parecido com os CDBs comercializados pelos bancos. Quando o investidor escolhe o CDB como investimento, na hora da aplicação irá negociar um percentual do CDI que o banco deverá remunerar sobre o valor aplicado, como pagamento de juros.

Nos títulos públicos o funcionamento é similar, mas o que costuma confundir o investidor são os diferentes tipos de títulos oferecidos e os diversos prazos que cada um carrega consigo.

Confira quais são os tipos de títulos públicos disponíveis, suas regras, particularidades e os riscos envolvidos.

Por que os títulos do tesouro são investimentos de renda fixa se variam?

Conforme comentamos no início da matéria, os títulos públicos podem ser genuinamente chamado de títulos de renda fixa.

No momento em que o investidor faz a compra de um título, saberá exatamente quanto receberá no prazo final do mesmo.

Caso nenhuma tragédia ocorra, o governo garante a recompra desses títulos pela taxa combinada, independente da variação que eles tiveram no decorrer do tempo.

E isso inclui até mesmo aquele título que teve rentabilidade negativa. Sim, é possível ter prejuízo investindo em títulos públicos, mas apenas se você resgatar antes do prazo final.

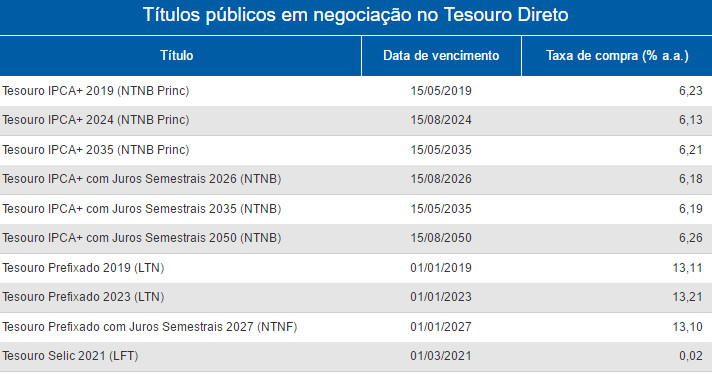

Tabela oficial do Tesouro Nacional, com taxas válidas para 14/04/2016

Para ilustrar como os títulos pagam seus juros, reproduzimos a tabela oficial vigente na época da consulta e já com os nomes utilizados atualmente.

De acordo com o cenário econômico do país, as taxas são alteradas para cima ou para baixo diariamente. Quanto maior for a necessidade de captar recursos no mercado, maior será a taxa paga e vice versa.

Ao lado de cada título temos uma data de vencimento. Será nessa data futura que o dinheiro aplicado será devolvido ao investidor, com o acréscimo da rentabilidade prometida hoje, descontado o imposto de renda e demais taxas cobradas no processo, as quais você confere na sequencia da nossa matéria.

Posso resgatar os títulos públicos a qualquer momento?

Sim. Apesar dos prazos longos que cada título pode estar atrelado, o investidor poderá revendê-los ao próprio Governo caso precise do recurso.

O problema é que o preço da venda não respeitará a taxa combinada, ficando o investidor a mercê da situação econômica do país no momento da venda que fará com o que os preços dos títulos variem ao dia.

Como dissemos, a variação em determinado dia, semana ou mês, poderá sim ser negativa. São aqueles momentos que grandes mudanças ocorreram nas decisões econômicas do país, derrubando o interesse nos títulos públicos, que perdem valor.

Existem riscos ao investir em Títulos?

Sim. O grande risco envolvido é do calote por parte do Governo. Ao adquirir um título cujo vencimento ocorrerá em 10, 20 ou até 30 anos, o investidor não faz ideia de quais cenários poderão ocorrer nesse tempo.

Guerras, catástrofes e até mesmo a falência completa do Estado são cenários possíveis.

Porém, é sempre interessante lembrar que, até isso chegar a acontecer, os demais bancos, empresas públicas e privadas e diversas outras formas de investimento já deverão ter acabado. E isso inclui até mesmo o direito a herança e propriedade, dependendo da situação caótica que um Estado possa chegar.

Portanto, o risco dos títulos em relação a um calote é o mais baixo do mercado, sendo considerados protegidos pela chamada garantia soberana do País.

O outro risco em que os títulos estão sujeitos é sua desvalorização, mas apenas caso o investidor precise realizar o resgate do valor antes do prazo combinado.

Como comprar títulos no site oficial do Tesouro

Apesar do sistema de aplicações ser chamado de “Tesouro Direto”, o investidor precisa de um banco ou corretora autorizada pelo sistema para poder realizar suas compras e vendas.

Cada banco possui um sistema de cadastramento próprio. Os mais tradicionais oferecem a opção de compra e venda dentro de seu Internet Banking.

A opção para aderir ao sistema pode ser feita diretamente nas agências de atendimento e em alguns casos diretamente no internet banking. Consulte seu gerente para informações e orientações específicas.

Os bancos e corretoras cobram taxas para a compra e venda dos títulos?

Em alguns casos sim, mas está aos poucos acabando. Após corretoras e bancos menores não cobrarem nada para oferecer esse investimento, os grandes bancos seguiram tal tendência. Outros isentam apenas clientes com grandes volumes aplicados.

A forma de cobrança pode ser tanto fixa (com a cobrança de uma taxa no momento da compra ou venda) ou a mais comum, como taxa de custódia de seus títulos, cobrada ao ano sobre o montante total aplicado. Confira a seguir o ranking dos valores cobrados pelos bancos e corretoras.

Devemos lembrar que é a B3 que faz a gestão da plataforma de compra e venda de títulos públicos no Brasil. Para tanto, há cobrança de uma taxa anual pela instituição: 0,30%a.a. sobre o montante total aplicado (sendo no máximo de R$4.500,00 anuais).

Mais recentemente a B3 anunciou uma diminuição das taxas cobradas sobre o tesouro SELIC, que fica inclusive isento para valores aplicados de até 10 mil reias.

A medida chega em ótima hora, uma vez que desconta 0,30% de um título que paga 2,25% ao ano e que tem incidência de imposto de renda afastaria cada vez mais investidores.

Os títulos são isentos de impostos e demais tributos?

Não. Sobre a rentabilidade positiva dos fundos incide tanto IOF (resgate antes de 30 dias após a compra) e o imposto de renda, cuja tabela é igual dos fundos de investimento.

Não há cobrança do come-cotas nos títulos do tesouro.