Um tema muito comentado aqui no Em Alta é a necessidade (ou não) de diversificar seus os investimentos. A maioria dos especialistas insiste em defender que a diversificação é fundamental para se acumular patrimônio no longo prazo. Já algumas pessoas e até fundos de investimento, fazem apostas em poucas opções em troca de ganhos rápidos.

Quem está correto? Difícil responder. Mas traremos nossas sugestões e opiniões sobre o tema na matéria de hoje.

Veja também: quanto precisa juntar para viver de renda?

Não coloque todos os seus ovos na mesma cesta

O ditado tão popular no mundo dos investimentos fala sobre a importância em diversificar suas aplicações. Se todos os seus ovos estiverem na mesma cesta e ela cair, provavelmente todos quebrarão.

Se todo o seu patrimônio estiver aplicado nas ações de uma única empresa, caso ela enfrente problemas graves e até venha a falir, você poderá perder tudo que juntou ou boa parte.

Lógico que ao acertar em uma única boa empresa, quanto maior a concentração maior serão os retornos. Mas será que isso vale a pena? Talvez valha para quem possui pouco dinheiro investido e queira vê-lo se multiplicar rapidamente. Mas será que é saudável arriscar o pouco que se tem e que pode faltar em uma emergência?

Acreditamos que não.

Então seremos mais uma voz defendendo a diversificação e mostrando algumas ideias de como proteger seu patrimônio sem necessariamente abrir mão da rentabilidade.

Carteira de investimento sugerida

Partindo do princípio que você já concordou que diversificar é mais interessante do que concentrar, em especial quando seu patrimônio está em jogo, seguimos.

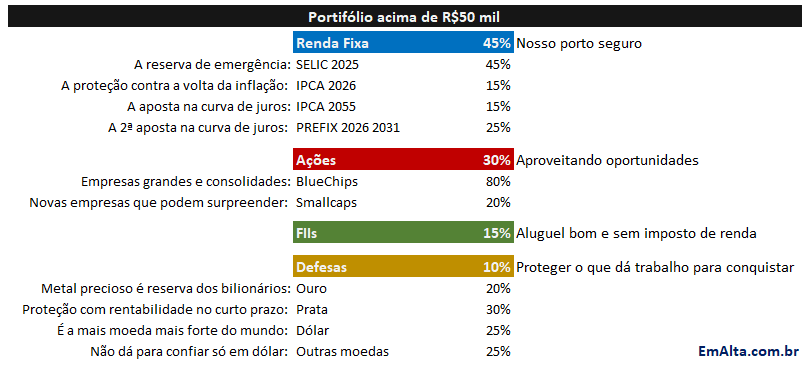

Consideramos abaixo o patrimônio de um investidor que possui ao menos 50 mil reais disponíveis para aplicar. Esse valor foi considerado para permitir que alguns investimentos façam sentido. Não diremos que é impossível montar a certeira que sugerimos com 15 ou 20 mil reais, mas o trabalho para acompanhar tudo pode não valer a pena.

Se você tem bem menos do que isso hoje, pule e vá ao próximo tópico.

A carteira sugerida basicamente é a seguinte:

Renda fixa: destinamos 45% do total dos investimentos para atuar como porto seguro em crises. Optamos nos investimentos no Tesouro Direto pela praticidade e porque as taxas anuais (cobradas pela B3) são bem mais baratas que a maioria dos fundos de investimento (que cobram a da B3 + a do gestor). A renda fixa ficaria dividida em:

- Tesouro SELIC 2025: como tem liquidez diária e agora não corre risco de bloqueio para resgate, é a nossa reserva de emergência e servirá para aproveitar oportunidades caso o cenário mude.

- IPCA 2026: sobre menos volatilidade do que as datas mais esticadas, servindo para combater um aumento da inflação no curto prazo.

- IPCA 2055: é a aposta na curva de juros de longo prazo. Caso a SELIC continue caindo ou demore a subir, pode trazer ganhos explosivos para o investidor.

- IPCA PREFIXADO 2026 e 2031: interessante é ter metade de cada para equilibrar a flutuação de curto prazo, garantindo rendimentos entre 6 e 7% ao ano, mais do que 3 vezes a atual taxa de CDI.

* Atenção: os títulos do tesouro atrelados a inflação e pré fixados são altamente voláteis, pois seus preços variam diariamente. Quem os mantém até a data de vencimento está protegido, mas caso precise resgatar antes pode sair no prejuízo. Considere sempre esse fator ao montar sua reserva de emergência em tesouro SELIC.

Não sabe o que são títulos do tesouro? Clique aqui e entenda tudo

Ações: destinamos 30% da carteira para aproveitar uma retomada no mercado de ações com a pandemia estando mais controlada. Não temos como ignorar o movimento de migração à bolsa e ficar de fora de boas oportunidades. A escolha das empresas fica a cargo de cada investidor, mas sugerimos sempre balancear entre bluechips (empresas grandes, tradicionais e consolidadas) com 80% da carteira de ações, e 20% para empresas menores, as chamadas smallcaps. Fique atento aqui no Em Alta para sugestões de empresas específicas para se ter na carteira.

Fundos de investimento imobiliários: considerando que os fundos de investimento ainda não se recuperam do tombo sofrido de fevereiro para cá, consideramos uma exposição de 15% do portfólio total aqui. A tese é simples: aproveitar que ainda existem FIIs que pagam cerca de 0,50% ao mês sem imposto de renda sobre os dividendos pagos mensalmente. Isso pode mudar com a reforma tributária, mas até lá não podemos ignorar esses rendimentos.

Defesas: além da própria diversificação dentro das teses acima, dividindo a renda fixa em perfis diferentes e as ações entre empresas maiores e menores, ainda é importante ter na carteira ativo não correlacionados. Deixamos cerca de 10% do patrimônio divididos entre metais preciosos (ouro e prata), e moedas fortes (dólar, euro, libra, franco suíço e o iene). Em que pese quase todos eles estejam subindo juntos com as ações nos últimos meses, são os portos seguros e tendem a crescer ainda mais caso uma crise ainda mais intensa venha a ocorrer.

Aprenda como investir em ouro e Prata clicando aqui

Preciso diversificar tendo pouco dinheiro?

Sim. Não importa quanto você tenha, caso resolva arriscar seu patrimônio, faça de forma calculada e de uma forma que caso você perca uma parte dele, isso te prejudique o menos possível.

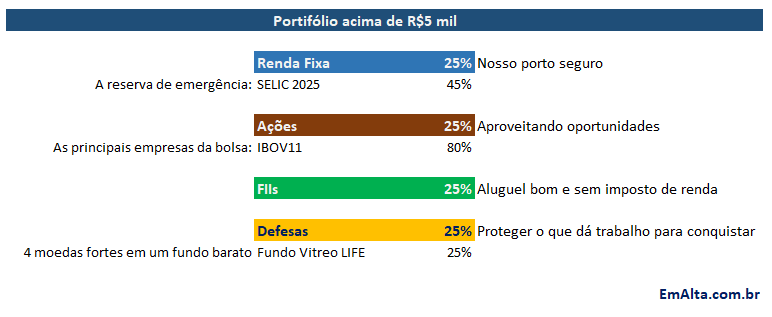

Separamos em um tópico especial para patrimônios menores devido a dificuldade em se comprar e acompanhar diversos ativos diferentes tendo 5 ou 10 mil reais para investir.

Lembre-se, independente da idade que você tiver, é fundamental formar uma reserva financeira, seja para os casos em que perca sua fonte atual de renda ou emergências pessoais, como gastos com saúde, moradia ou com o carro, caso você tenha um.

Vamos lá:

Renda fixa: como o investidor terá cerca de R$1.200,00 para investir aqui, precisamos ter o máximo que pudermos em reserva de emergência sem comprometer a rentabilidade, não fazendo sentido investir em títulos de longo prazo e que sofrem com a volatilidade. Você também pode investir em um cdb comum que pague 100% do CDI e que tenha liquidez diária, mas como a ideia é pensar em guardar cada vez mais dinheiro, é legal já começar no tesouro Selic.

Ações: diminuímos a exposição em bolsa para sobrar mais espaço para as defesas. Serão 25% em IBOV11, um fundo negociado na bolsa que tem as principais empresas brasileiras. É a melhor forma de diversificar mesmo em um valor baixo de investimento.

Fundos de investimento imobiliário: com cada cota dos principais FIIs da bolsa sendo negociados a mais de R$100,00 cada, não vai ser fácil comprar muitos. Mas já dá para comprar ao menos 4 boas opções, uma para cada setor: Fundo de shopping, Lajes corporativas, Escritórios, e Fundos de papéis. Uma bela diversificação e possibilidade de rendimentos acima de 0,50% sem imposto de renda.

Defesas: como o valor de reserva de emergência é pequeno para esta carteira, aumentamos a defesa e sugerimos um fundo que também tem resgate em D+1, taxa de adm de 0,05% a.a. que é o fundo VITREO MOEDAS LIFE. O “LIFE” vem de libra, iene, franco suíço e Euro, trazendo 4 moedas em uma e aumentando nossa diversificação.

Recados finais sobre diversificar e proteger seus investimentos

Lembramos sempre investir na maioria dos ativos que demonstramos hoje traz riscos. Toda a matéria é composta por sugestões, cabendo exclusivamente ao investidor a responsabilidade por identificar quais opções fazem mais sentido para seu perfil de risco.

Diversificar no longo prazo sempre fará mais sentido do que concentrar, e não somos nós que estamos falando: Ray Dalio e Nassim Taleb não nos deixam mentir e são exemplo de investidores de extremo sucesso e que sobreviveram às maiores crises.