Não é segredo que a maneira correta e mais simples de poupar dinheiro é gastando menos do que se ganha e tendo o cuidado de sempre separar uma parte de sua renda como “poupança”.

Quando usamos o termo poupança, sempre estamos nos referindo ao hábito de poupar, e não necessariamente àquele produto que os bancos oferecem e que paga juros mensais. Estamos falando de guardar esse dinheiro em casa (quando pequenas quantidades), em uma conta corrente ou qualquer outro tipo de investimento oferecido por bancos ou corretoras.

Para mais detalhes sobre a poupança e os demais tipos de investimento, consulte nosso post especial de investimentos para iniciantes.

Criando o hábito de poupança

A maior dificuldade em criar tanto o hábito de poupar quanto qualquer outro tipo de hábito em nossas vidas (como o de acordar cedo, por exemplo) é começar.

O inicio sempre será mais difícil pois os resultados no curtíssimo prazo não são evidentes diminuindo o ímpeto necessário para continuar poupando.

Como sabemos que as pessoas são muito diferentes uma das outras, a seguir traremos dicas que abrangem tanto o poupador nato (que tem facilidade em guardar dinheiro) quanto aqueles que precisam de uma rotina forçada para poupar.

Aplicação automática em uma poupança

A maioria dos bancos oferece a opção de que o cliente programe débitos automáticos de sua conta corrente e agende aplicações em poupança ou outros fundos de investimento.

Ou seja, assim que o poupador resolva criar o hábito de poupar, pode definir um valor mensal que será debitado da conta e creditado num investimento bancário escolhido por ele.

O problema em tal processo é que ele é reversível e, ao menor sinal de fraqueza, o investidor poderá resgatar o valor e gastá-lo como quiser. Se você teme esse risco, passe para a próxima dica.

Previdência privada

Se o principal objetivo do poupador é garantir seu futuro, a previdência privada ou complementar, como queira chamar, é uma das mais populares formas de guardar dinheiro e garantir uma vida tranquila depois que você parar de trabalhar.

Assim como a poupança programada, a previdência privada poderá ser mensal, destinando parte dos seus ganhos diretamente para um fundo de investimento que buscará uma rentabilidade interessante para o poupador no futuro.

Além dos depósitos mensais, caso o poupador consiga uma renda extra como a venda de um imóvel, herança ou mesmo aquele pagamento de férias ou décimo terceiro, poderá realizar uma aplicação extra, potencializando os rendimentos do seu plano de aposentadoria privada.

Diferentemente de um investimento comum, seu resgate é dificultado pela cobrança de “taxa de saída” ou outra “punição” a depender do plano escolhido.

Ela tem o objetivo de incentivar o poupador a não utilizar o dinheiro aplicado antes da hora.

Existem planos com diversas opções de duração, riscos e maneiras de resgatar o valor investido no futuro. O produto é muito amplo e interessante, merecendo uma matéria especial aqui no Em Alta futuramente.

Nunca é cedo para começar a pensar na previdência previda..

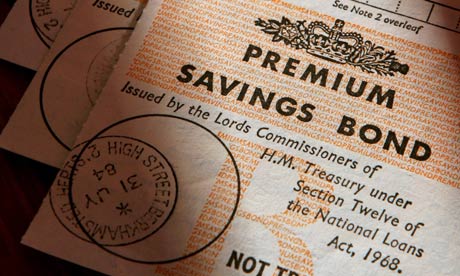

Títulos de capitalização

Apesar de não serem considerados investimentos (pois seu retorno é muito pequeno ou até mesmo inexistente), os títulos de capitalização podem ser considerados uma forma de poupar dinheiro.

Para quem não os conhece, os títulos de capitalização não são nada mais que uma forma utilizada por bancos para “capitalizar” dinheiro dos clientes, aplicando o montante em investimentos rentáveis. Em troca realizam grandes sorteios que qualquer um dos donos dos títulos poderão ganhar.

A “vantagem” do produto é que você pode contratar um título que realizará débitos automaticamente em sua conta, sem que você tenha qualquer controle sobre isso, realizando uma economia forçada.

Caso você resolva utilizar o valor total do título ou parte dele antes do seu vencimento (que poderá ser de 1 ou mais anos) você será “penalizado” pelo banco, ou seja, perderá parte do valor já pago.

O objetivo do mecanismo é claro: incentivar o proprietário do título a esperar até o final do contrato para resgatar o valor total aplicado mais a correção monetária, caso houver.

Engana-se quem pensa que os títulos de capitalização só existem no Brasil

Consórcio

Os consórcios já foram muito populares nas décadas de 80 e 90 no Brasil, mas com o advento do crédito facilitado perderam espaço.

O produto em si é complexo e terá uma material especial dedicada a ele, mas o que precisamos saber hoje é que ele também é uma forma de poupança forçada.

Quando você adquire uma carta de crédito de um consórcio, terá suas parcelas debitadas mensalmente durante todo o prazo contratado, forçando a economia mensal.

No período em que você estiver pagando o consórcio, poderá ser sorteado e usar o bem objeto da carta de crédito antes de terminar de pagar. Esse bem poderá ser uma moto, um carro ou até mesmo uma casa/apartamento.

No caso da casa ou apartamento, muitos dos consorciados que já possuem casa própria aproveitam para alugar o imóvel, conseguindo uma renda extra.

Um consórcio nada mais é do que a união de um grupo de pessoas que desejam adquirir um bem, seja ele um imóvel ou automóvel.

Poupar sempre na data do pagamento

Independente da opção escolhida para começar a poupar, saiba que o melhor momento para economizar seu dinheiro é na hora do pagamento de seu salário/remuneração.

Se você criar o hábito de poupar no mesmo momento em que seu salário é creditado na conta, passará a não contar com aquela parte do dinheiro no restante do mês, adaptando seus gastos e necessidades.

Deixar para poupar apenas o que sobra do seu salário (dias depois de recebê-lo) te dará espaço para gastá-lo com coisas desnecessárias.